Risikomanagement für Forex & CFD Trading

Erfahren Sie, wie wichtig ein gutes Risikomanagement für den Devisen- und CFD-Handel ist.

Sowohl Forex als auch Differenzkontrakte (Contracts for Difference, CFD) werden mit einem Hebel gehandelt, der es Tradern ermöglicht, mit einer geringeren Ersteinlage größere Positionen zu eröffnen. Durch die Hebelwirkung können Trader zwar ihre potenziellen Gewinne vergrößern, sie hat aber auch die gleiche vergrößernde Wirkung auf potenzielle Verluste und erhöht folglich die mit dem Handel verbundenen Risiken erheblich.

Es gibt beim Forex-Handel viele Risiken, aber auch zahlreiche verschiedene Möglichkeiten diese zu begrenzen. Im Folgenden werden wir Sie in die Grundlagen der Risikoeindämmung durch geeignete Management-Strategien einführen - dabei wird nicht nur deren Wichtigkeit aufgezeigt, sondern auch wie Sie Risikomanagement-Strategien in Ihr Forex-Trading einbauen können.

Bevor Sie mit dem Handel von Forex oder CFDs an den Live-Märkten beginnen:

-

Lesen Sie diesen Artikel, um mehr über Forex - und CFD-Risikomanagement zu erfahren.

-

Üben Sie das Trading in einem risikofreien Demokonto

-

Lesen Sie den Abschnitt Trading lernen auf unserer Webseite, um so viel wie möglich über das Trading zu erfahren

Was ist Risikomanagement?

Allgemeine Handelsrisiken

Selbstverständlich sind die Gewinnchancen beim Trading immer auch mit Risiken verbunden. Beim Forex-Risikomanagement geht es darum, diese Risiken zu erkennen, um sie zu minimieren und sich auf diese Weise so gut wie möglich vor den Nachteilen des Tradings zu schützen.

Demzufolge können wir vier Schlüsselphasen in jeder Risikomanagementstrategie für das Trading identifizieren:

-

Das Identifizieren von Risiken;

-

Das Analysieren dieser Risiken;

-

Lösungen zur Verringerung der Risiken entwickeln;

-

Die gefundenen Lösungen managen und konsequent anwenden.

Die Entwicklung und Umsetzung einer soliden Risikomanagementstrategie ist entscheidend, wenn Sie auf dem Forex-Markt erfolgreich sein wollen.

Der Hebeleffekt

Der Hebel ist ein im Handel eingesetztes Instrument, das es Anlegern ermöglicht, mit einem geringeren Kapitalbetrag eine größere Position auf einem Finanzmarkt zu kontrollieren. Dabei werden Kredite aufgenommen, um potenzielle Renditen zu steigern.

Beispielsweise kann ein Händler mit einem Hebel von 1:30 eine Position im Wert von 30.000 Euro mit nur 1.000 Euro seines eigenen Kapitals kontrollieren. Während die Hebelwirkung die Gewinne steigern kann, erhöht sie auch das Verlustpotenzial, da auch die Verluste größer werden.

Beim Handel mit Devisen, CFDs und Terminkontrakten wird häufig ein Hebel eingesetzt. Für Händler ist es jedoch wichtig, die Risiken zu verstehen und verantwortungsvoll damit umzugehen.

Erstellen Sie ein Demokonto um sich mit dem Trading von FX & CFDs vertraut zu machen

Falsche Markteinschätzung

Da Forex- und CFD-Märkte nie still stehen, ist eine gewisse Schwankung (Volatilität) als normal anzusehen. Außerdem ist jede Order zumindest zu Beginn kurz im Minus, da stets ein Spread anfällt, der Unterschied zwischen Ankauf- und Verkaufskurs, Bid und Ask.

Angesichts dessen ist es nicht verwunderlich, dass Ihre Markteinschätzung nicht immer richtig sein wird. Sie werden manchmal Trades und folglich Kapital verlieren.

Wie viel Sie verlieren, können Sie jedoch kontrollieren, indem Sie für jeden Trade immer einen Stop-Loss in Höhe des maximal akzeptablen Verlustes setzen. Bedenken Sie jedoch, dass ein zu eng gesetzter Stop-Loss dazu führen kann, dass Ihr Auftrag aufgrund minimaler Marktbewegung geschlossen wird.

Seien Sie sich immer bewusst, dass nicht jeder Trade zu einem Gewinn führen wird.

Schnelligkeit

Der Markt wird ständig von Nachrichten, Meinungen, Trends und politischen Entscheidungen beeinflusst, wobei die Kurse oft innerhalb von Millisekunden reagieren. Zwei Beispiele für potenziell marktbeeinflussende Ereignisse sind:

-

Eine einflussreiche Zentralbank kündigt schwerwiegende Zinsentscheidungen an, welche Marktsprünge (Gaps) in wenigen Sekunden verursachen können.

-

Professionelle Marktteilnehmer setzen sehr große Geldmittel ein um den Markt in eine bestimmte Richtung zu beeinflussen.

Selbst wenn Sie den Markt aktiv beobachten, ist es nicht möglich, jede Veränderung im Voraus zu erkennen. Daher sollten Sie, wie bereits im vorherigen Abschnitt erwähnt, immer einen Stop-Loss setzen, um Ihren Trade im Notfall automatisch zu schließen.

Denken Sie daran, dass Sie mit einem Stop-Loss Verluste zwar nicht vollständig vermeiden, aber dennoch minimieren können.

Gaps/Marktlücken

Marktlücken (Gaps) sind signifikante Kursänderungen, die in einem Kurschart als Lücken erscheinen. Sie treten in der Regel auf, wenn der Markt geschlossen ist, aber auch offene Märkte können auf unerwartete Nachrichten so reagieren, dass Orders plötzlich weitab von der gewünschten Schwelle geschlossen werden.

Warum ist all das so wichtig? Weil selbst automatisierte Mechanismen wie ein Stop-Loss nur Aufträge zum nächsten verfügbaren Kurs ausführen können. Dies lässt sich am besten anhand eines Beispiels veranschaulichen.

Das folgende GBP/USD-Chart zeigt eine ungewöhnlich große Lücke direkt nach dem Wochenende im Februar 2022. Innerhalb des Gaps gibt es keine Kurse, d. h. wenn innerhalb dieser Lücke ein Stop-Loss platziert worden wäre, hätte dieser unmöglich vor dem nächsten verfügbaren Marktpreis ausgelöst werden können.

Quelle: Admirals MetaTrader 5 - GBPUSD M15-Chart, Zeitrahmen: 24. Februar 2022 bis 28. Februar 2022, erstellt am 5. August 2022. Bitte beachten Sie: Vergangene Ergebnisse sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen.

In der Trader-Sprache nennt man die durch die dargestellte Lücke verursachten Verluste negative "Slippage". Natürlich kann so eine Lücke auch den umgekehrten Effekt haben! Positive Slippage bedeutet größere Gewinne als Sie durch einen geplanten Take Profit angestrebt hatten.

Instrumente zur Risikobegrenzung

Stop Loss - Ihr persönliches Limit

Die Wahl des "richtigen" Stops füllt unzählige Artikel und Berichte. "Den" richtigen Stop für jeden Trader und jede Situation oder auch nur die immer passende "goldene Stop Regel" gibt es wohl nicht. Um für den individuellen Trade den richtigen Stop zu finden, muss sich der Trader folgende Fragen stellen.

-

Was ist der Zeitrahmen für den Trade?

-

Was ist das Kursziel, und in welchem Zeitrahmen soll es erreicht werden?

-

Wie groß ist das persönliche Konto, der aktuelle Kontostand?

-

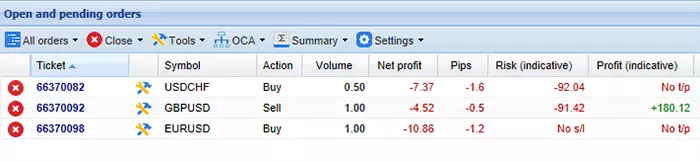

Sind weitere offene Positionen vorhanden?

-

Wie groß ist die Position, passt die Positionsgröße zu dem Kontostand, dem Zeithorizont und der allgemeinen Marktlage?

-

Wie ist die allgemeine Marktstimmung (Volatilität, Nervosität, anstehende News und andere externe Faktoren)?

-

Wie lange ist der Markt geöffnet (baldiges Wochenende oder geschlossene Märkte über Nacht)?

Da es keine "goldene Regel" für das Stop-Limit gibt, empfiehlt es sich, mit einem Demokonto einige Beispieltrades zu tätigen und dort verschiedene Szenarien und verschiedene Limits auszutesten. In einem risikofreien Demokonto können Sie den Handel üben und verschiedene Stop-Loss-Aufträge an unterschiedlichen Stellen und in unterschiedlichen Szenarien testen.

An den Devisen- und CFD-Märkten können sich die Kurse schnell bewegen, insbesondere bei Unsicherheit oder Volatilität auf dem Markt. Ein intelligent platzierter Stop-Loss reagiert in der Regel viel schneller als ein Mensch es könnte, was ihn zu einem Ihrer wichtigsten Instrumente für das Risikomanagement beim Handel macht.

Mit unseren Forex- und CFD-Handelskonten können Sie ganz einfach einen Stop-Loss setzen, wenn Sie eine Order eröffnen, sowie nachträglich einen Stop-Loss für eine bestehende Position hinzufügen oder bearbeiten. Mit dem exklusiven MetaTrader Supreme Edition Add-on für MetaTrader 4 und MetaTrader 5 können Kunden von Admirals außerdem auf das Mini-Terminal zugreifen, das zusätzliche Optionen für das Setzen von Stop Losses bietet.

Ordergröße

Es ist wichtig zu verstehen, dass einige Ihrer Trades zu Verlusten führen werden. Dies kann passieren, da sich die Märkte manchmal entgegen Ihren Plänen entwickeln.

Daher ist es wichtig, dass Sie sich nie zu sehr auf einen einzelnen Trade einlassen, unabhängig davon, wie zuversichtlich Sie in Bezug auf das Ergebnis sind.

Der ausgewählte Hebel

Wir haben bereits über die Hebelwirkung und ihre möglichen Vor- und Nachteile gesprochen. Das Fazit ist, dass die Wahl eines für Sie zu hohen Hebels Ihr Risiko erheblich erhöhen kann. Dies kann dazu führen, dass Ihre Handelsergebnisse durch einige wenige negative Trades zunichte gemacht werden.

Überlegen Sie gut, wie hoch Ihr Hebel sein muss, sodass Sie sich beim Trading wohlfühlen, bevor Sie damit beginnen. Wie bei den Stop-Losses gibt es keine richtige Antwort auf die Frage, welche Hebelwirkung am besten ist, da dies ganz von dem einzelnen Trader abhängt.

Bitte beachten Sie, dass es vordefinierte Hebelwirkungsgrade gibt. Trader können nicht willkürlich den Hebel wählen.

Wählen Sie die für Sie geeignete Stufe der Hebelwirkung.

Externe Faktoren

Auch andere, externe Faktoren sollten für Ihr Trade- und Risikomanagement berücksichtigt werden. Einige Beispiele für solche Faktoren die ihre Kurse beeinflussen können sind:

-

Stromausfälle und abbrechende Internetverbindung

-

begrenzte Verfügbarkeit aufgrund täglicher Routineaufgaben

Nutzen Sie unseren Handelsrechner um verschiedene Szenarien zu testen.

Weitergehender Service on top

Sie wissen vielleicht schon, dass Admirals unseren Kunden seit Jahren preisgekrönten Zugang zu den Finanzmärkten bietet, aber wussten Sie auch, dass wir ohne zusätzliche Kosten Sicherheitsvorkehrungen und Forex-Risikomanagement-Tools anbieten?

Margin Call

Ein Margin Call ist ein automatisierter Auslöser, der Sie darüber informiert, wenn Ihr Kontostand ein niedriges Level erreicht. Das kann Ihnen dabei helfen, rechtzeitig darüber zu entscheiden, ob ein Trade geschlossen werden soll.

Ihr Kontostand im MetaTrader 4 oder MetaTrader 5 wird rot hervorgehoben, wenn Ihr Konto ein Margin Level von 100% erreicht.

Stop Out

Ein Stop-Out ist ein automatischer Auslöser, um einen Trade zu schließen, sobald Sie das Stop-Out-Niveau erreichen. Die Bereitstellung des Stop-Out-Risikomanagementtools ist eine regulatorische Anforderung. Der Stop-Out kann Sie vor größeren Verlusten auf offenen Märkten schützen, indem er:

-

Das kontinuierliche Überwachen und Aktualisieren des Margin-Level in Echtzeit

-

Das Schließen aller offenen Positionen in Ihren Trade.MT4, Zero.MT4, Trade.MT5 oder Zero.MT5 Konten bei einem spezifischen Margin-Level.

Stop-Outs schützen nicht vor Slippage, da sie nicht unmittelbar ausgeführt werden und nur Trigger sind, um eine Position zu dem nächstverfügbaren Kurs zu schließen. Der Kurs, zu welchem der Stop realisiert wird, kann von dem Kurs, zu welchem der Stop Out ausgelöst wurde, abweichen.

Wenn ein Stop-Out aktiviert wurde, werden offene Positionen eine nach der anderen geschlossen, angefangen mit dem Trade mit dem größten Verlust. Sobald der Trade geschlossen ist, wird die Margin auf Ihrem Konto auf Basis aller verbleibenden offenen Positionen neu berechnet. Wenn Ihr Konto dann erneut ein Stop-Out-Level erreicht, wird der nächste offene Trade mit dem größten Verlust geschlossen, und so weiter.

Risikomanagement bei außerordentlichen Ereignissen

Im Jahr 2015, rund um den 15. Januar, kam es zu einer überraschenden Entscheidung der Schweizer Notenbank. Bis dato hatte die Notenbank an einer Koppelung an den Euro festgehalten und diese Meinung dann plötzlich aufgegeben. Es erfolgten "panikartige" Trades an den Märkten und ein enormes Überangebot auf einer Seite des Marktes - was zu mangelnder Liquidität führte. Marktteilnehmer wollten Trades ausführen lassen, was aber mangels Liquidität nicht möglich war oder nur zu sehr extremen Kursen. Da für einen gewissen Zeitraum praktisch keine Liquidität vorhanden war, konnten selbst gesetzte Stops nur stark verzögert und zu sehr weit entfernten Kursen ausgeführt werden (Stop Loss: Ausführung zum nächsten, erreichbaren Kurs!). Dies alles hat zu enormen Verwerfungen und zu Verlusten vieler Trader, aber auch zu großen negativen Salden geführt.

Solche extremst selten vorkommenen Ereignisse werden "Black Swan" genannt - früher dachten die Menschen, dass es keine schwarzen Schwäne gibt - bis in Australien plötzlich doch solche gesichtet wurden. Admirals hat es sich zur Aufgabe gemacht, klare und offene Informationen zu liefern, die Ihnen helfen, eine Risikomanagementstrategie für das Trading zu entwickeln. Aber auch unerwartete Ereignisse können geschehen, nichts an den Börsen ist völlig sicher. Der Vorfall mit der Schweizer Notenbank hat zwei Dinge deutlich gemacht:

-

Unvorhersehbare Ereignisse können zu grundlegenden Marktumschwüngen führen

-

Selbst Zentralbanken können ihre Meinung ändern.

Diese außerordentlichen Ereignisse sind naturgemäß kaum planbar oder kalkulierbar. Für Forex und CFD Trading, dem Handel mit gehebelten Produkten, gilt: Traden Sie nur mit Geld, welches Sie im schlimmsten Fall komplett verlieren könnten.

Vergangene Trades analysieren, um zukünftige Risiken zu verstehen

Ein guter Ansatz um die bereits angesprochenen Risiken des Forex Trading in Zukunft zu vermeiden, ist aus der Vergangenheit zu lernen. Es macht Sinn, sich die Zeit zu nehmen und ein Trading-Tagebuch zu führen.

Eine Analyse Ihrer bisherigen Forex Trades wird Ihnen nützliche Erkenntnisse über Risiken und persönliche Schwächen liefern und Ihnen helfen, aus Ihren Fehlern zu lernen. Zum Beispiel können Sie lernen, dass Sie:

-

Bessere Ergebnisse beim Trading um News herum erzielen, oder von einer speziellen Risikomanagement-Strategie erfolgreich Gebrauch gemacht haben, die Sie weiter ausbauen könnten

-

Generell negative Ergebnisse in einem speziellen Handelsinstrument erreichen, oder einen Nachteil einer Risikomanagement-Strategie entdecken könnten.

Die Lernmöglichkeiten sind endlos, und die Analyse Ihrer vergangenen Geschäfte kann sich positiv auf Ihre zukünftigen Geschäfte auswirken. Das Wissen um Ihre Stärken und Schwächen ist für einen erfolgreichen Handel unerlässlich.

Die erweiterten Funktionen des MetaTrader Supreme Edition Plug-ins, wie z.B. die Handelsanalyse, helfen Ihnen bei der Analyse Ihrer historischen Trades mit einer Reihe von umfangreichen Zusatzinformationen.

Testen Sie Ihre Risikomanagement-Strategien mit dem kostenlosen Admirals Demokonto

Zusammenhänge erkennen

Die Devisen- und CFD-Märkte bieten zahlreiche Gewinnchancen, indem sie sowohl long als auch short gehen können. Aber denken Sie daran, dass Sie auch große Verluste erleiden können, wenn Sie kein effektives Risikomanagement betreiben.

Wenn Sie Ihre Schwächen erkennen und richtig damit umgehen, können Sie Ihre Verluste begrenzen, denn selbst wenn Sie in 9 von 10 Fällen Gewinne erzielen, reicht ein einziger Verlust potenziell aus, um alle diese Gewinne sofort wieder zunichte zu machen.

Die psychologischen Faktoren, die mit Verlusten einhergehen, können für Anfänger entmutigend sein, aber es ist wichtig zu verstehen, dass Verluste Teil der gesamten Handelserfahrung sind. Anstatt diesen Verluste nachzutrauern, sollten Sie überlegen, welche Lehren Sie daraus ziehen können. Bevor Sie Ihren ersten Live-Handel tätigen, sollten Sie sich darüber im Klaren sein:

-

Dass Verluste unvermeidbar sind

-

Wie Sie Verlusttrades "emotional handhaben" können, noch bevor diese stattfinden

Dieser Artikel dient als Übersicht über Risikomanagement beim Forex & CFD Handel und bietet Erklärungen und Gegenmaßnahmen zu allgemeinen Handelsrisiken an. Admirals bietet jedoch keine Anlageberatung an, also:

-

nutzen Sie bitte die hier angebotenen Informationen für ihr persönliches Risikomanagement

-

seien Sie sich bewusst, dass diese Informationen nur dabei helfen, ihr Risiko zu begrenzen - nicht etwa, es zu 100 Prozent zu eliminieren.

Die Auswahl der geeigneten Risikomanagement-Werkzeuge und deren konsequenter Einsatz kann das Verhältnis zwischen ihrem Gewinn und Verlust signifikant in die richtige Richtung beeinflussen.

Mögliche Risiken beim Handel von gehebelten Produkten identifizieren.

Entwickeln von Strategien für Risikomanagement, die ihrem Tradingstil entsprechen.

Kontinuierliche Kontrolle der angewandten Maßnahmen.

Konstante Ausübung der Strategien, die Sie in ihrem Trade-Management entwickelt haben.