Gestão do Risco para o trading de Forex e CFD

Saiba sobre a importância de uma boa gestão de risco para o trading de Forex e CFDs.

Forex e Contratos por Diferença (CFD) são ambos negociados com o uso de alavancagem, o que permite aos traders ter acesso a posições maiores com um pequeno depósito inicial. Enquanto a alavancagem permite aumentar os seus lucros potenciais, também tem o mesmo efeito amplificador nas perdas potenciais, aumentando assim os riscos associados ao trading.

Adicionalmente à alavancagem, existem existem muitos mais riscos no trading de Forex e CFDs. No entanto, existem várias passos que os traders podem seguir para minimizar estes riscos. Neste artigo, iremos guiá-lo através das noções básicas de gestão de risco no trading de Forex e CFDs - demonstrando, não apenas a sua importância, mas também práticas alternativas com que pode implementar estratégias de gestão de risco Forex no seu trading.

Antes de começar a negociar Forex ou CFDs nos mercados reais:

-

Leia este guia na sua totalidade para aprender mais sobre a gestão de risco em Forex e CFDs

-

Pratique o seu trading numa conta demo sem risco

-

Explore a seção Educação do nosso website para aprender o máximo que conseguir sobre trading

O que é a gestão do risco?

Riscos gerais no trading

As suas oportunidades de lucro estão sempre ligadas a riscos comparáveis. A gestão do risco em Forex pode ser vista como um caso breve contendo vários instrumentos, que você pode usar para ajudar a manter as perdas de negociação baixas e os ganhos potenciais altos.

Assim, podemos identificar quatro fases importantes em qualquer estratégia de gestão de risco no trading:

-

Identificar os riscos;

-

Analisar esses riscos;

-

Encontrar soluções para reduzir esses riscos;

-

Gerir regularmente e aplicar essas soluções no seu trading.

Criar e implementar uma boa estratégia de gestão de risco é crucial se tem esperança em ter sucesso no mercado de Forex.

Efeito da Alavancagem

A Alavancagem é uma ferramenta utilizada no trading que permite aos investidores controlar uma posição maior num mercado financeiro com uma quantidade menor de capital. Envolve empréstimo de fundos para ampliar os retornos potenciais.

Por exemplo, com uma alavancagem de 1:30, um trader pode controlar uma posição no valor de $30,000 com apenas $1,000 do seu próprio capital. Enquanto a alavancagem pode ampliar os lucros, também aumenta o potencial de perdas, pois as perdas também são amplificadas.

A Alavancagem é habitualmente usada no trading de Forex, CFDs e Contratos Futuros, mas é importante para os traders entenderem os seus riscos e usá-la de forma responsável.

Aprenda a negociar sem correr riscos com a conta demo da Admirals

Avaliação errada do mercado

Os mercados de Forex e CFDs estão sujeitos a movimentações de preços constantes. Adicionalmente, todas as operações que os traders iniciam começam em território negativo devido ao spread (a diferença entre o bid e ask price).

Considerando isso, não é de admirar que a sua avaliação de mercado nem sempre esteja correta. Por vezes irá perder operações, e consequentemente, o capital.

No entanto, o valor que pode perder poderá ser controlado ao estabelecer sempre um stop loss no seu máximo de perda tolerável para cada operação. Nunca esquecendo que ao colocar um stop loss muito estreito poderá levar com que a sua operação seja fechada com muito pouco movimento de mercado.

Lembre-se, nem todas as trades irão resultar em lucro.

Movimentos rápidos do mercado

O mercado é constantemente influenciado por notícias, opiniões, tendências e decisões políticas, com os preços a reagirem sempre dentro de milissegundos. Dois exemplos de potenciais acontecimentos que podem influenciar os mercados são:

-

Um banco central anunciar uma decisão importante sobre a taxas de juro, que pode causar enormes lacunas no gráfico de trading em segundos.

-

Um profissional interveniente no mercado empregar grandes fundos para causar intencionalmente uma mudança significativa num determinado mercado.

Mesmo que esteja ativamente atento ao mercado, não é humanamente possível conhecer todas as mudanças antes que estas aconteçam. Assim, tal como mencionámos na secção anterior, defina sempre um stop loss para fechar automaticamente a sua operação quando necessário.

Lembre-se de que, um stop loss não irá ajudá-lo a evitar completamente uma perda, mas irá ajudar a minimizá-la.

Lacuna do mercado

Gaps de mercado são alterações significativas no preço que são visiveis num gráfico de preços como lacunas no preço. Estes ocorrem habitualmente quando o mercado fecha, mas os mercados abertos também podem reagir a notícias pouco esperadas no sentido de causar fecho de operações para além de um valor desejado.

Por isso, qual é a importância de tudo isto? Porque mesmo mecanismos automáticos, tal como um stop loss, pode apenas executar operações à próxima cotação disponível. Tudo isto é ilustrado de melhor forma com um exemplo.

O gráfico GBP/USD abaixo mostra um gap pouco habitual logo após o fim de semana a Fevereiro de 2022. Não existem preços dentro do gap, significando que, se não existiu um stop loss colocado dentro desse gap, seria impossível para este ser acionado antes do próximo preço de mercado disponível.

Fonte: Admirals MetaTrader 5 - GBPUSD Gráfico M15. Período: 24 fevereiro 2022 - 28 fevereiro 2022. Registo: 5 agosto de 2022. Note que o desempenho anterior não é um indicador confiável de resultados futuros.

Em termos do trading de Forex, o gap ilustrado neste gráfico representa um desvio negativo. Mas, é claro, que um gap deste tamanho também pode funcionar na direção oposta, causando deslizes positivos - onde obtém mais lucro do que aquele que o seu lucro desejado teria produzido.

Ferramentas de Gestão do Risco

Stop loss - conhecer o seu limite

Escolher o stop loss `certo` é um tema muito discutido em artigos e relatórios mas, não existe uma `regra de ouro` para todos os traders ou operações. Precisa de escolher um stop loss apropriado para si e a sua posição. Aqui tem algumas questões que deverá considerar ao tomar esta decisão:

-

Qual é o horizonte temporal da operação?

-

Qual é o preço-alvo e quando espero alcançá-lo?

-

Qual é o tamanho da sua conta e saldo atual?

-

Já tenho alguma posição aberta?

-

O tamanho da minha ordem corresponde ao tamanho da minha conta, saldo da conta, período de tempo e situação atual do mercado?

-

Qual é o sentimento geral do mercado (ex: volátil, nervoso, a aguardar notícias)?

-

Por quanto tempo este mercado ficará aberto? O fim de semana chegará em breve ou o mercado fecha durante a noite?

Como não existe uma regra geral para o limite de stop loss, sugerimos que experimente numa conta demo gratuita, de forma a descobrir qual o que funciona melhor para si sem arriscar qualquer capital. Numa conta demo sem risco, poderá praticar o trading e testar várias ordens com stop loss em diferentes sítios e em diferentes locais.

Nos mercados Forex e CFDs, as cotações de preços podem mover-se rapidamente, particularmente quando existe incerteza ou volatilidade no mercado. Um stop loss colocado de forma inteligente habitualmente reage de forma mais imediata do que o próprio humano, fazendo deste uma das ferramentas mais importantes para a gestão de risco no trading.

Com as nossas contas de trading Forex e CFDs, poderá facilmente criar um stop loss ao abrir uma ordem tal como adicionar ou editar um stop loss de uma posição já existente. Adicionalmente, com a extensão exclusiva MetaTrader Supreme Edition para MetaTrader 4 e MetaTrader 5, os clientes da Admirals podem ter acesso ao Mini Terminal, obtendo opções adicionais para definir outros stop loss.

Tamanho da ordem

É importante entender que algumas das tuas negociações resultarão em perdas. Isso pode acontecer, pois às vezes os mercados movem-se contra as tuas expectativas.

No entanto, é importante evitar demasiada exposição ao risco em qualquer operação, independentemente do teu grau de confiança em relação ao resultado da mesma.

Escolher a alavancagem

Já discutimos alavancagem e as suas potenciais vantagens e desvantagens. A conclusão é que escolher uma alavancagem muito alta aumentará o seu risco. Isto poderá fazer com que os seus reultados de trading sejam arruinados por algumas operações negativas.

Pense cuidadosamente sobre o nível de alavancagem com o qual se sente confortável antes de operar. Tal como o stop loss, não existe uma resposta certa para decidir qual o melhor nível de alavancagem, pois dependerá inteiramente de cada trader.

Por favor, tem atenção de que existem níveis de alavancagem predefinidos; os traders não podem escolher aleatoriamente o nível de alavancagem.

Certifique-se de que escolhe o nível de alavancagem certo para si.

Fatores externos

Lembre-se de considerar os fatores externos nas suas estratégias de gestão de risco em Forex. Existem inúmeros exemplos de fatores que podem influenciar as cotações no trading, como:

-

falhas de energia e/ou uma fraca ligação à Internet

-

disponibilidade limitada devido às tarefas diárias de rotina

Experimente a nossa calculadora de trading para testar diferentes cenários.

Serviços de valor acrescentado

Já deverá saber que a Admirals oferece um acesso fácil e profissional aos mercados financeiros há vários anos para os nossos clientes, mas sabia que também fornecemos garantias exclusivas e ferramentas de gestão de risco Forex sem qualquer custo adicional?

Margin call

Uma margin call é um mecanismo automático para notificar o cliente de quando a conta atinge um baixo nível de margem, que poderá ajudá-lo a tomar decisões atempadamente sobre o fecho de uma posição.

O saldo da sua conta no MetaTrader 4 ou MetaTrader 5 será destacado a vermelho quando a sua conta atinge um nível de margem de 100%.

Stop out

O stop out é um mecanismo automático para encerrar uma operação assim que esta atinge um nível de stop out. Oferecer a ferramenta de gestão de risco stop out é um requisito regulatório. O stop out pode ajudar a proteger-te de grandes perdas em mercado aberto por:

-

Monitorizar constantemente o nível de margem e atualizá-lo em tempo real

-

Fechar posições abertas na tua conta Trade.MT4, Zero.MT4, Trade.MT5 ou Zero.MT5 a um nível de margem específico.

Stop outs não protegem da possível slippage ao não serem imediatos e são apenas mecanismos para fechar uma posição ao primeiro preço disponível. Assim, o preço em que o stop out é realizado poderá diferir do preço a que o stop out é acionado.

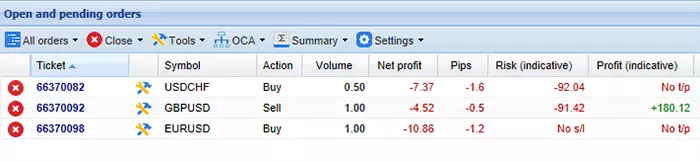

Quando um stop out é ativado, os contratos abertos (ou operações) são fechados um a um, começando com a operação com a maior perda. Assim que a operação for fechada, a margem da tua conta será recalculada com base nas operações restantes em aberto. Se a tua conta atingir o nível de stop out novamente, a próxima operação aberta com a maior perda será fechada, e assim sucessivamente.

Gerir riscos em eventos extraordinários

A 15 de janeiro de 2015, o Banco Central Suíço dissolveu inesperadamente o franco suíço do euro. O mundo do trading entrou em pânico, causando um excesso de procura num lado do mercado, que levou a uma grave falta de liquidez, tornando as operações quase impossíveis. Como praticamente não houve liquidez por um tempo, os stop loss sofreram grandes atrasos que estavam muito longe dos valores pretendidos. Isto levou a rejeições e perdas significativas, bem como saldos de contas consideravelmente negativos para inúmeros traders.

Este tipo de acontecimento extremamente raro é conhecido como Black Swan (Cisne Negro). Na Admirals estamos dedicados em fornecer informações claras e abertas que o ajudam a preparar uma estratégia de gestão de risco. No entanto, no caso de um Black Swan - não há qualquer hipótese de preparação! Neste caso do Banco Central Suíço, duas coisas foram claras:

-

Eventos imprevisíveis podem levar a alterações revolucionárias, e

-

Até os bancos centrais podem mudar de ideias

Infelizmente, os acontecimentos Black Swan não podem ser planeados ou calculados. Então, como regra geral para o sucesso no trading de Forex e CFDs, nunca arrisque mais dinheiro do que aquele que não se pode dar ao luxo de perder no pior cenário possível.

Analise resultados passados para compreender o risco futuro

Uma forma de aumentar a sua hipótese de evitar muitos dos riscos de trading de Forex e CFDs que discutimos, envolve aprender com o histórico de operações. Dedicar tempo para analisar as suas operações já concluídas e manter um diário de trading são medidas sensatas a tomar.

Analisar as suas últimas operações de Forex irá fornecer informações úteis sobre os riscos e as suas fraquezas pessoais, e ajudar a aprender com os seus erros. Por exemplo, poderá aprender:

-

Ser adepto em fazer trading com notícias, ou beneficiar de uma estratégia de gestão de risco que deve explorar melhor

-

Geralmente tem resultados negativos decorrentes da utilização indevida de um instrumento específico, ou observa riscos anteriormente ocultos associados a uma estratégia específica de gestão do risco em Forex.

As possibilidades de aprendizagem são infinitas, analisar as suas últimas trades pode influenciar positivamente as futuras. Conhecer os seus pontos fortes e fracos é essencial para o sucesso no trading.

As ferramentas avançadas da extensão MetaTrader Supreme Edition na seção Análise de Trading, poderão ajudá-lo a analisar o seu histórico de operações com um extenso intervalo de informação.

Aprenda a negociar sem correr riscos com a Conta Demo da Admirals

Conheça o quadro geral

Os mercados Forex e CFDs oferecem inúmeras oportunidades para lucrar por operações longas ou curtas. Mas lembre-se, também pode gerar grandes perdas se não praticar uma gestão de risco eficaz.

Identificar os seus pontos fracos e geri-los corretamente pode ajudar a limitar as suas perdas, porque mesmo que ganhasse em 9 das 10 vezes, basta apenas uma perda para eliminar todos os seus ganhos.

Sabemos que os fatores psicológicos em torno do fracasso inicial no trading podem ser desanimadores para principiantes, mas é importante entender que a perda é parte da experiência geral do trading. Em vez de frustrar com essas perdas, deverá considerar que aprendizagens poderá tirar dessas perdas. Antes de fazer a sua primeira operação em mercado real, é importante entender:

-

As perdas são inevitáveis

-

Como lidar psicologicamente com as perdas antes destas ocorrerem

Este artigo serve como uma visão geral da gestão dos riscos do trader, oferecendo explicações juntamente com contra-medidas úteis para gerir os riscos gerais do trading de Forex e CFD. No entanto, a Admirals não presta consultoria financeira ou de investimento, por isso:

-

Use estas informações básicas para melhorar a sua gestão de risco pessoal

-

Esteja ciente de que esta informação só ajuda a limitar os seus riscos - não é possível eliminar o risco na sua totalidade

Melhorar estratégias adequadas de gestão de risco no trading e exercê-las de forma consistente, pode melhorar significativamente a sua taxa de lucro/perda para uma operação bem-sucedida.

Identificar possíveis riscos no trading de produtos com alavancagem.

Desenvolver estratégias de gestão de risco que se ajustam às suas preferências no trading.

Controlar continuamente as medidas que tomou e as posições abertas.

Aplicar as estratégias que desenvolveu continuamente na sua gestão de trades.