Tradez et investissez sur plus de 8 000 instruments dès aujourd`hui

MetaTrader : L`outil n°1 pour les traders et les investisseurs du monde entier

Tradez ou investissez dans plus de 8 000 instruments de trading, notamment les paires Forex, les CFD sur indices, matières premières, crypto-monnaies, actions et ETF, ou achetez des actions ou des fonds négociés en bourse. Disponible sur Windows et Mac.

Plateforme MetaTrader WebTrader

Tradez partout, à tout moment, sans avoir à télécharger de logiciel. Que vous utilisiez un Mac ou un PC, vous pouvez accéder aux marchés via votre navigateur sans tracas, avec la plateforme de trading WebTrader.

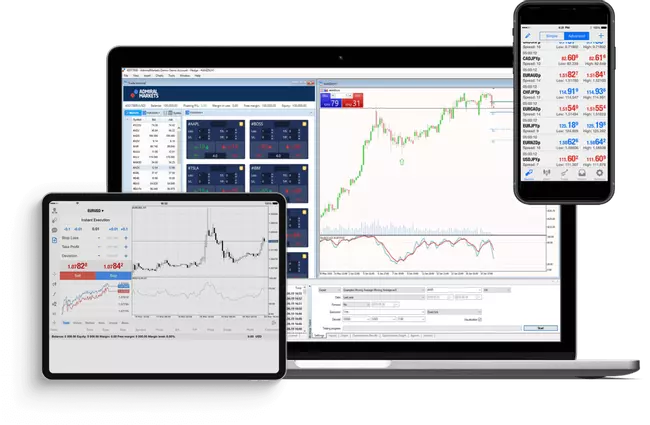

MetaTrader : L`outil n°1 pour les traders et les investisseurs du monde entier

Tradez ou investissez dans plus de 8 000 instruments de trading, notamment les paires Forex, les CFD sur indices, matières premières, crypto-monnaies, actions et ETF, ou achetez des actions ou des fonds négociés en bourse. Disponible sur Windows et Mac.

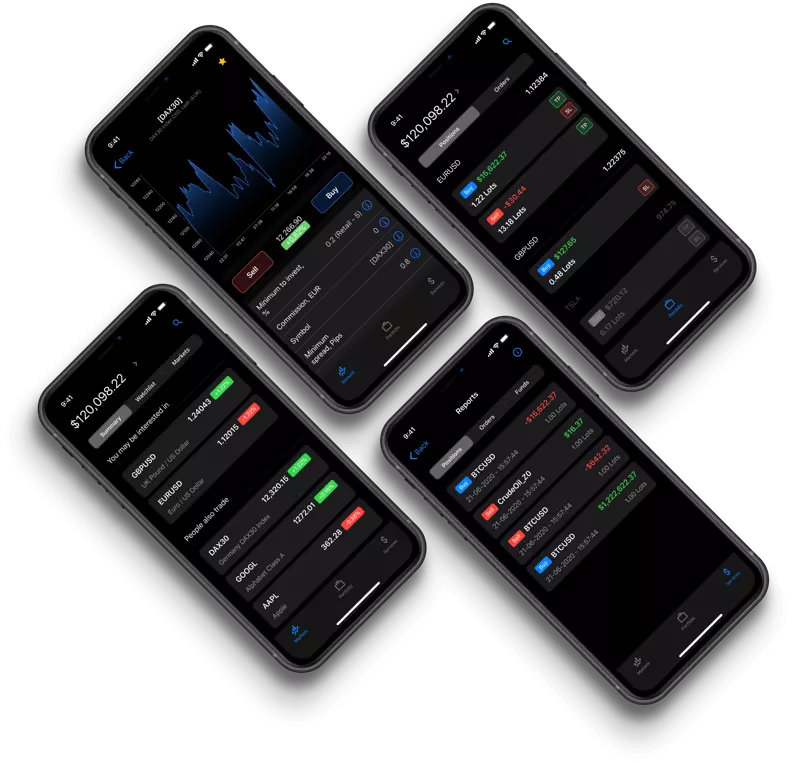

Tradez avec l`application mobile Admirals

Soyez mobile avec l`Application MetaTrader d`Admirals ! Vous pouvez surveiller les marchés, accéder aux graphiques, ouvrir et fermer vos ordres et plus encore depuis votre appareil. Disponible sur iOS.

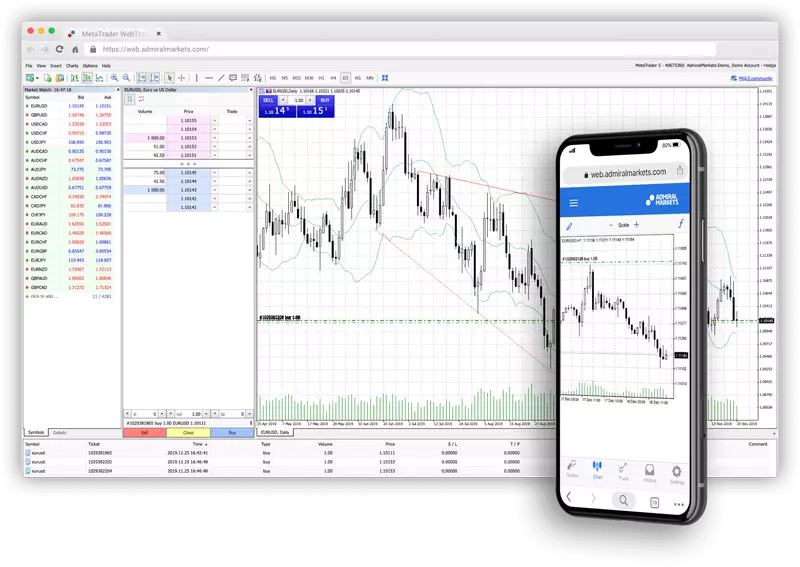

Plateforme MetaTrader WebTrader

Tradez partout, à tout moment, sans avoir à télécharger de logiciel. Que vous utilisiez un Mac ou un PC, vous pouvez accéder aux marchés via votre navigateur sans tracas, avec la plateforme de trading WebTrader.

Les Meilleures Conditions de Trading

Bénéficiez de nos meilleures conditions de trading à ce jour, y compris les spreads parmi les plus compétitifs du marché !

- Effet de levier 1:2 - 1:30

- Spreads Forex typiques à partir de 0,6 pips (EURUSD), micro-lots et actions fractionnelles

- Graphiques en temps réel gratuits, actualités du marché et recherches

- Plus de 4 000 CFD sur devises, énergies, métaux, indices et actions

- Plus de 4 500 actions individuelles et ETF

Le trading sur CFDs est risqué. Vous pouvez perdre tout votre capital investi.

Les Conditions Générales et des frais s`appliquent.

Pourquoi choisir Admirals ?

Accès au Support du Bout des Doigts

Bénéficiez d`un support personnalisé avec une assistance multilingue par téléphone, par email et par chat en direct

Les fonds sont sécurisés

Tous les dépôts des clients sont séparés de nos propres fonds d`exploitation. L`argent des clients est détenu sur des comptes bancaires désignés, ce qui garantit leur protection et leur ségrégation par rapport à nos propres fonds

Commencez à partir de 1 $

Vous pouvez investir dans des actions à partir de 1€

Accès au Support du Bout des Doigts

Bénéficiez d`un support personnalisé avec une assistance multilingue par téléphone, par email et par chat en direct

Les fonds sont sécurisés

Tous les dépôts des clients sont séparés de nos propres fonds d`exploitation. L`argent des clients est détenu sur des comptes bancaires désignés, ce qui garantit leur protection et leur ségrégation par rapport à nos propres fonds

Commencez à partir de 1 $

Vous pouvez investir dans des actions à partir de 1€

Essayer sur un compte démo

Vous ne savez pas par où commencer ? Apprenez à trader avec des fonds virtuels sur le compte de trading démo Admirals.

Pas de stress

Aucun dépôt

Aucune carte de crédit

Contactez-nous

D`autres questions ? Contactez-nous dès aujourd`hui !