Търгувайте и инвестирайте на 8000+ пазара днес

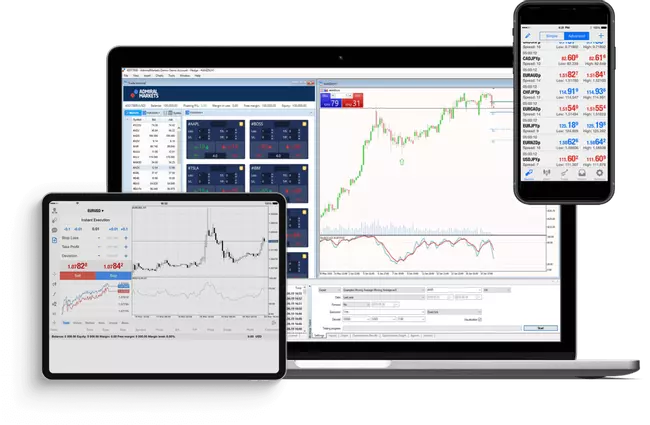

MetaTrader: Инструмент #1 на трейдърите и инвеститорите по света

Търгувайте или инвестирайте в над 8000 инструмента за търговия, включително валутни двойки, договори за разлика върху индекси, суровини, криптовалути, акции и ETF, или купувайте акции или борсово търгувани фондове. Предлага се както за Windows, така и за Mac.

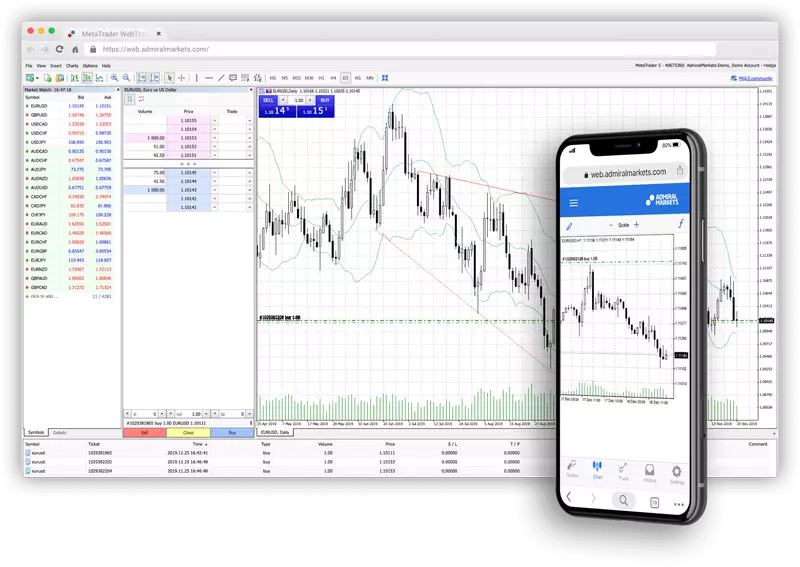

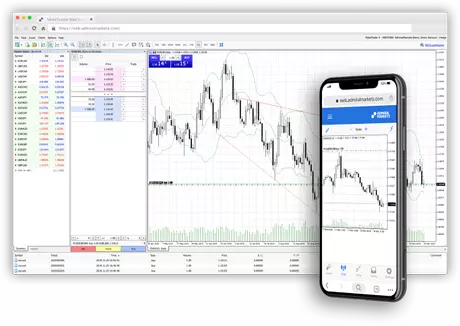

Платформа MetaTrader WebTrader

Търгувайте навсякъде, по всяко време без да Ви се налага да изтегляте софтуер. Независимо дали използвате Mac или персонален компютър можете безпроблемно да влезете на пазарите чрез Вашия браузър с платформата за търговия WebTrader.

MetaTrader: Инструмент #1 на трейдърите и инвеститорите по света

Търгувайте или инвестирайте в над 8000 инструмента за търговия, включително валутни двойки, договори за разлика върху индекси, суровини, криптовалути, акции и ETF, или купувайте акции или борсово търгувани фондове. Предлага се както за Windows, така и за Mac.

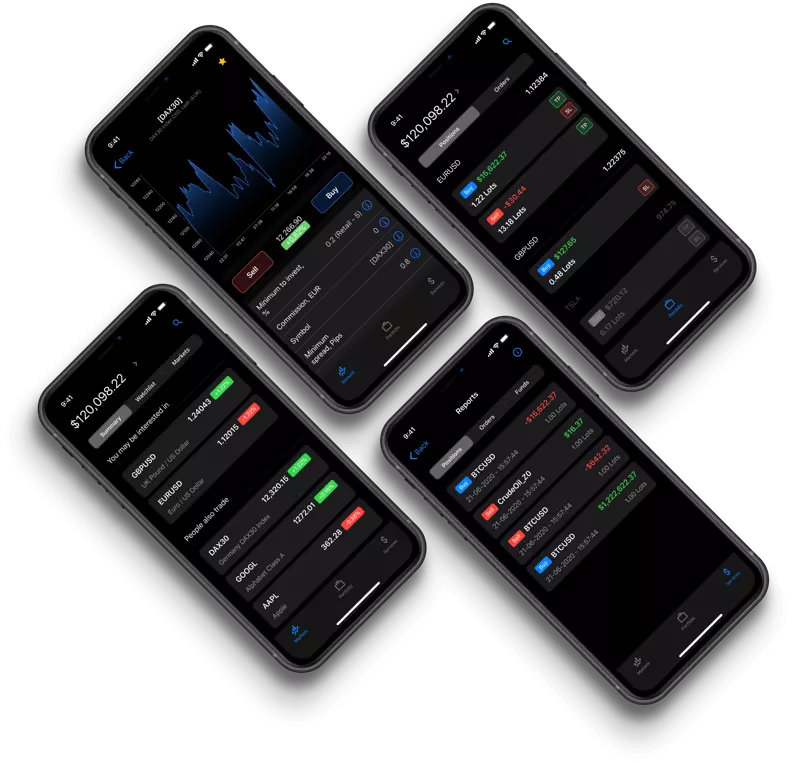

Търгувайте с мобилното приложение на Admirals

Търгувайте в движение с мобилното приложение на Admirals! Можете да следите пазарите, да получите достъп до графики, отваряте и затваряте сделки и още от Вашето устройство. Достъпно и за iOS.

Платформа MetaTrader WebTrader

Търгувайте навсякъде, по всяко време без да Ви се налага да изтегляте софтуер. Независимо дали използвате Mac или персонален компютър можете безпроблемно да влезете на пазарите чрез Вашия браузър с платформата за търговия WebTrader.

Топ условия за търговия

Търгувайте при нашите най-добри условия досега, включително някои от най-конкурентните спредове на пазара!

- Ливъридж 1:2 - 1:30

- Типични Форекс спредове с 0,6 пипса (EURUSD), микролотове и части от акции

- Безплатни данни в реално време, пазарни новини и анализи

- 4000+ ДЗР на валути, енергийни суровини, метали, акции & дигитални валути

- 4500+ единични акции и ETF-и

Търговията с ДЗР е рискова. Може да загубите целия си инвестиран капитал.

Прилагат се Правила и условия и такси.

Защо да изберете Admirals?

Поддръжка на върха на пръстите Ви

Получете персонализирана поддръжка с многоезична подкрепа по телефон, имейл и чат на живо

Средствата са обезпечени

Всички депозити на клиенти се съхраняват отделно от нашите собствени оперативни средства. Парите на клиентите се съхраняват в определени клиентски банкови сметки, което гарантира, че са защитени и отделени от нашите собствени средства

Започнете с €1

Можете да инвестирате в акции с €1

Поддръжка на върха на пръстите Ви

Получете персонализирана поддръжка с многоезична подкрепа по телефон, имейл и чат на живо

Средствата са обезпечени

Всички депозити на клиенти се съхраняват отделно от нашите собствени оперативни средства. Парите на клиентите се съхраняват в определени клиентски банкови сметки, което гарантира, че са защитени и отделени от нашите собствени средства

Започнете с €1

Можете да инвестирате в акции с €1

Опитайте демо търговия

Не сте сигурни как да започнете? Ние ще Ви помогнем! Започнете да практикувате търговия с виртуални средства на демо сметка с Admirals.

Без напрежение

Без депозит

Без кредитна карта

Свържете се с нас

Още въпроси? Свържете се с нас днес!