Opera e invierte en más de 8000 mercados hoy mismo

20 CFDs sobre índices, entre los que se incluyen CFDs cash index y CFDs futures index

+3000 CFDs sobre acciones. Además también existe la posibilidad de invertir en miles de acciones

+380 CFDs sobre ETFs. Además también dispones de cientos de ETFs en la cuenta Admiral.Invest

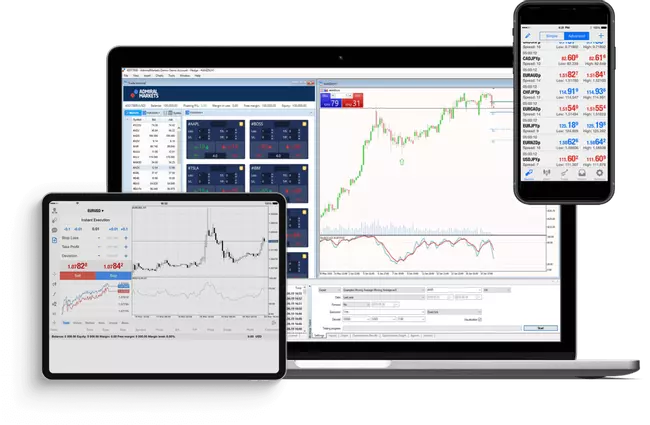

MetaTrader: La herramienta nº1 para traders e inversores de todo el mundo

Opera o invierte en más de 8000 instrumentos de trading incluyendo pares de Forex, CFDs de índices, materias primas, criptomonedas, acciones y ETFs, o compra acciones o fondos cotizados en bolsa. Disponible tanto en Windows como en Mac.

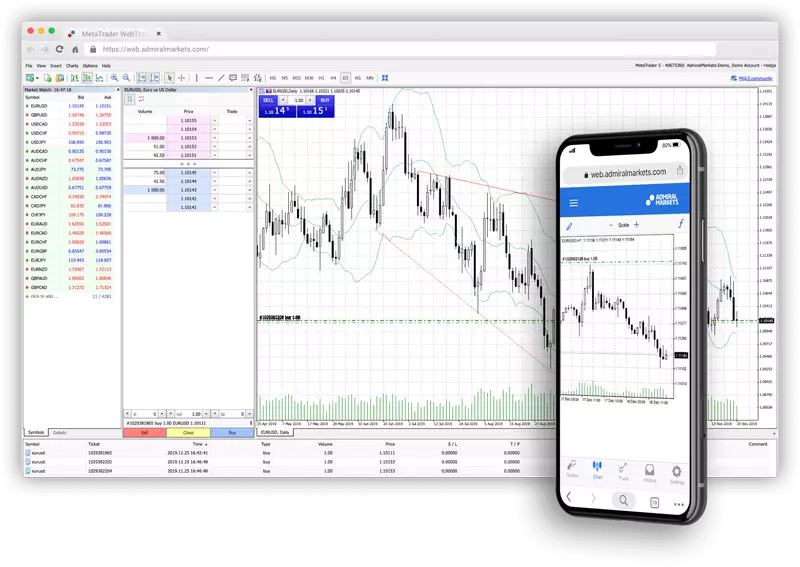

Plataforma WebTrader de MetaTrader

Opera en cualquier lugar, en cualquier momento, sin tener que descargar nada. Tanto si usas un Mac como un PC, puedes acceder gratis a los mercados a través de tu navegador, con la plataforma de trading WebTrader.

MetaTrader: La herramienta nº1 para traders e inversores de todo el mundo

Opera o invierte en más de 8000 instrumentos de trading incluyendo pares de Forex, CFDs de índices, materias primas, criptomonedas, acciones y ETFs, o compra acciones o fondos cotizados en bolsa. Disponible tanto en Windows como en Mac.

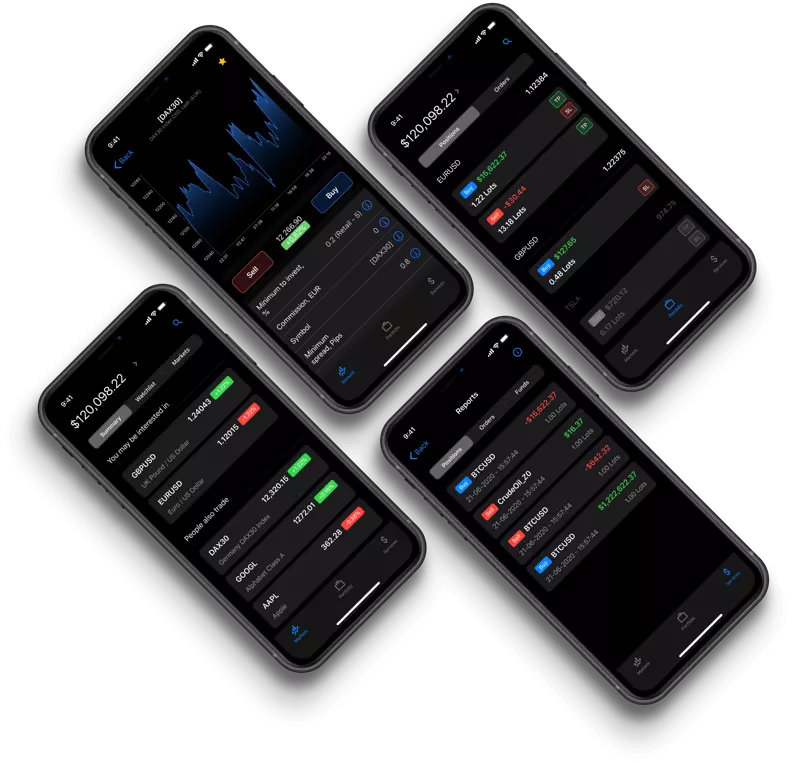

Opera con la app Admirals para el móvil

¡Opera en cualquier sitio con la app de trading para móvil de Admirals! Puedes controlar los mercados, acceder a gráficos, abrir y cerrar operaciones y mucho más desde tu dispositivo. Disponible para iOS y Android.

Plataforma WebTrader de MetaTrader

Opera en cualquier lugar, en cualquier momento, sin tener que descargar nada. Tanto si usas un Mac como un PC, puedes acceder gratis a los mercados a través de tu navegador, con la plataforma de trading WebTrader.

Las mejores condiciones de trading

¡Opera ya con nuestras mejores condiciones, incluyendo algunos de los spreads más competitivos del mercado!

- Apalancamiento 1:2 - 1:30

- Spreads típicos en Forex desde 0.6 pips (EURUSD), micro lotes y acciones fraccionadas

- Gráficos a tiempo real gratuitos, noticias de mercado e informes

- Más de 4000 CFDs sobre divisas, energías, metales, índices, acciones y divisas digitales

- Más de 4500 acciones y ETFs

Operar con CFDs conlleva riesgos. Las pérdidas pueden superar tu capital inicial.

T&Cs y comisiones aplicables.

¿Por qué elegir Admirals?

Asistencia al alcance de tu mano

Recibe soporte personalizado y asistencia multilingüe por teléfono, correo electrónico y chat en vivo

Los fondos están seguros

Todos los depósitos de clientes se mantienen separados de nuestros propios fondos operativos. El dinero del cliente se deposita en las cuentas bancarias designadas para ello, asegurándose de que esté protegido y segregado de nuestros propios fondos

Empieza desde 1€

Puedes invertir en acciones desde 1 €

Asistencia al alcance de tu mano

Recibe soporte personalizado y asistencia multilingüe por teléfono, correo electrónico y chat en vivo

Los fondos están seguros

Todos los depósitos de clientes se mantienen separados de nuestros propios fondos operativos. El dinero del cliente se deposita en las cuentas bancarias designadas para ello, asegurándose de que esté protegido y segregado de nuestros propios fondos

Empieza desde 1€

Puedes invertir en acciones desde 1 €

Prueba a operar con una demo

¿No estás seguro de cómo empezar? ¡Tenemos la solución! Empieza a operar con fondos virtuales en la cuenta demo de trading de Admirals.

Sin estrés

Sin Depósito

Sin tarjeta de crédito

Contacto

¿Tienes dudas? ¡Contacta con nosotros!